Der Kauf einer Immobilie in Spanien kann wie eine große Aufgabe erscheinen, aber das muss nicht sein. Hier erfahren Sie, was Sie vor dem Kauf einer spanischen Immobilie wissen müssen und wie Sie am besten Immobilien zum Verkauf finden. Dieser Artikel ist als Leitfaden für diejenigen gedacht, die in diesem schönen Land ein Eigenheim oder eine Anlageimmobilie erwerben möchten, damit sie eine fundierte Entscheidung darüber treffen können, ob Spanien das Richtige für sie ist oder nicht.

Ist der Kauf einer Immobilie in Spanien eine gute Idee?

Im Allgemeinen gibt es zwei Gründe, warum Menschen eine Immobilie in Spanien kaufen möchten. Der erste Grund ist, dass man in Spanien leben möchte. Dies kann durch den Kauf einer Immobilie geschehen, um dort Vollzeit zu leben, oder durch den Kauf eines Ferienhauses. Der zweite Grund ist der Kauf einer Immobilie als Investition.

Nutzen Sie die Hilfe eines Anwalts für Immobilienrecht in Spanien

Immobilienkauf in Spanien zum Wohnen

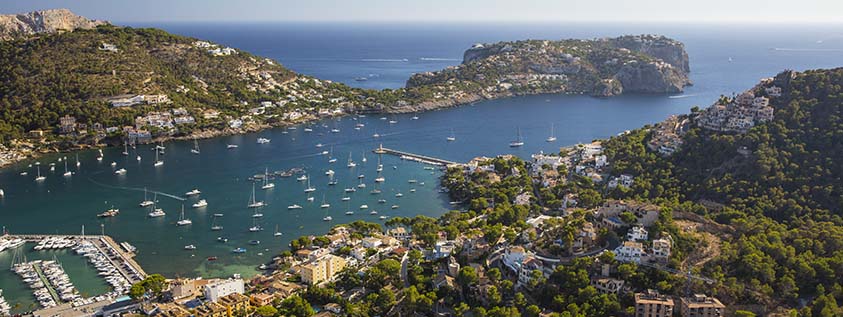

Spanien als Lebensort – Spanien ist ein sehr attraktiver Ort, um ein Haus zu kaufen. Die Menschen lieben Spanien für sein Wetter, seine Strände und seine Kultur. Die Menschen leben Tag für Tag entspannt und stressfrei und nutzen die Zeit, um sich am Strand zu entspannen oder jeden einzelnen Moment mit der Familie zu genießen. Natürlich kann man noch viel mehr tun (wenn man will), aber das ist die typisch spanische Art zu leben.

Spanien ist ein sehr beliebter Ort zum Leben, nicht nur wegen des schönen Wetters und der schönen Strände, sondern auch wegen seiner fantastischen Kultur und Geschichte. Viele Menschen entscheiden sich in Anbetracht dessen für den Kauf einer Immobilie in Spanien, da wir je nach Bedarf und Budget verschiedene Möglichkeiten haben: Wohnungen, Villen oder sogar Luxushäuser mit privatem Swimmingpool.

Immobilien in Spanien kaufen, um zu investieren

Es gibt viele Gründe für Investitionen in spanische Immobilien. Der erste Grund ist derselbe wie der vorhergehende: Es liegt am großartigen Wetter und an den schönen Landschaften wie den Stränden, aber auch an der fantastischen Kultur und Geschichte. Aber es gibt noch einen weiteren wichtigen Punkt, der Spanien für Immobilieninvestitionen attraktiv macht.

Spanien ist eines der meistbesuchten Länder der Welt. Millionen von Touristen kommen jedes Jahr nach Spanien, angezogen von dem schönen Wetter, den schönen Stränden und der fantastischen Kultur. Mit dieser großartigen Tourismusindustrie kommt ein sehr starker Gewerbeimmobilienmarkt mit einem bedeutenden Angebot in verschiedenen Sektoren wie Einzelhandel, Gewerbe, Büro und Logistik.

Der zweite Grund, warum Menschen eine Immobilie in Spanien als Investition kaufen, ist die wirtschaftliche Stabilität des Landes. Spanien verzeichnet seit mehreren Jahrzehnten ein bedeutendes Wirtschaftswachstum, was viele Investoren anzieht, die in die spanische Wirtschaft investieren wollen.

Immobilienkauf in Spanien: Der Einfluss der Nationalität

Unabhängig davon, ob Sie in Spanien ansässig sind oder nicht, können Sie eine Immobilie in Spanien kaufen. Allerdings gibt es einige Unterschiede, die Sie berücksichtigen müssen.

- Nicht-Residenten: Als Nicht-Resident benötigt man eine eindeutige NIE-Nummer, „Número de Identificación de Extranjeros“, damit der Verkauf gemäß der spanischen Immobiliengesetzgebung erfolgen kann. Wir können Ihnen helfen, Ihre NIE zu bekommen, kontaktieren Sie uns und unsere Anwälte werden sich darum kümmern.

- Resident: Es gibt keine Mindestanforderungen für Residenten oder Bürger Spaniens beim Kauf einer Immobilie in Spanien.

Sprache und Immobilienkauf in Spanien

Es hat sich gezeigt, dass dies ein erhebliches Hindernis beim Abschluss von Geschäften darstellt, wenn man nicht fließend Spanisch spricht. Für diejenigen, die der Sprache nicht mächtig sind, kann dies ein Hindernis darstellen, da es unerlässlich ist, dass Sie die spanischen Rechtsdokumente und Vorschriften verstehen.

Der Kauf von Immobilien in Spanien hat einige Besonderheiten, und wenn Sie Ihr erstes Geschäft abschließen möchten, empfehlen wir Ihnen, einen zweisprachigen Immobilienmakler mit Erfahrung zu beauftragen, der Sie durch alle Phasen des Kaufs begleitet: von der Suche nach Ihrem Traumhaus bis zum Abschluss des Geschäfts.

Wir raten Ihnen auch, einen zweisprachigen, unabhängigen Anwalt mit Erfahrung im spanischen Grundstücks- und Immobilienrecht zu finden, der Sie beim Kauf Ihrer Immobilie in Spanien unterstützt. Dieser Anwalt wird Ihnen während des gesamten Kaufvorgangs helfen und sicherstellen, dass alle Verfahren korrekt befolgt werden und alles legal abläuft. Ein guter Anwalt kann Ihnen auch Übersetzungsdienste anbieten, wenn Ihr Spanisch nicht fließend genug ist, um Dokumente in spanischer Sprache zu lesen. Wir bieten diese Dienste an, zögern Sie also nicht, uns für weitere Informationen zu kontaktieren.

Wie wählt man einen Standort für den Kauf einer Immobilie in Spanien?

Spanien ist eine attraktive Wahl, wenn man den Kauf einer Immobilie in Erwägung zieht, aber die Suche nach der richtigen Immobilie erfordert einen erheblichen Aufwand. Zunächst müssen Sie sich die praktische Frage stellen: „Was wollen Sie?“.

- Möchten Sie eine Immobilie als Kapitalanlage oder zur Eigennutzung kaufen?

- Suchen Sie ein dauerhaftes Zuhause oder einen saisonalen Rückzugsort?

- Suchen Sie eher den Süden Spaniens, die Mittelmeerküste, die Costa Blanca, die Costa del Sol, die Costa Brava…usw.?

- Suchen Sie nach einem Bergblick und kühleren Temperaturen?

- Suchen Sie eher den Norden Spaniens, Atlantikküste, Costa Daurada…usw.?

- Sind Sie auf der Suche nach Strandblick und wärmeren Temperaturen?

- Suchen Sie eine Wohnung, ein Landhaus, eine Villa oder eine günstige Immobilie?

Wie Sie sehen, gibt es viele Fragen, die Sie sich stellen müssen, bevor Sie Ihre Immobilienreise beginnen. Neben der Frage, welche Art von Immobilie Sie suchen, müssen Sie sich auch fragen, ob Sie mit einem Immobilienmakler zusammenarbeiten möchten. Wenn Sie in einem fremden Land kaufen, ist es immer empfehlenswert, mit einem Immobilienexperten aus diesem Land zusammenzuarbeiten. Wenn Sie eine Immobilie in Spanien kaufen, ist es am besten, wenn Sie keine Probleme haben, denn diese sind schwerer zu beheben, wenn Sie die Betrugsmaschen, Fallstricke und die richtige Preisgestaltung nicht kennen. Ein vertrauenswürdiger Immobilienmakler kann Ihnen dabei helfen.

Einschalten eines Immobilienmaklers

Sie können in den meisten spanischen Städten einen Immobilienmakler finden; wir empfehlen Ihnen, den zuverlässigsten zu wählen, nicht unbedingt den billigsten. Sie verlangen in der Regel zwischen 3% und 6% des endgültigen Kaufpreises. Wenn Sie einen kostenlosen Service suchen, sollten Sie sich vergewissern, dass Sie wissen, was der Makler Ihnen als Gegenleistung anbietet (in diesem Fall handelt es sich um einen Fall von Immobilienbetrug).

Wir haben drei allgemeine Arten von Immobilienmaklern definiert, zwischen denen Sie wählen können:

Immobilienmakler auf Agenturbasis

Diese Art von Makler ist für den Verkauf von Immobilien im Namen verschiedener Eigentümer zuständig und vertritt diese rechtlich. Sie können auch bei der Suche nach Immobilien auf dem Markt helfen.

Unabhängige Immobilienmakler (Freiberufler) / Personal Shoppers

Sie bieten dieselben Dienstleistungen an wie Immobilienmakler, vertreten aber keinen bestimmten Verkäufer oder Eigentümer. Sie arbeiten in der Regel aus der Ferne und online und bemühen sich, den besten Preis für Ihre Immobilie zu erzielen.

Immobilienentwickler

Sie entwerfen und bauen Immobilien, verkaufen sie aber nicht. Sobald der Bau abgeschlossen ist, inserieren sie die Zimmer oder Wohnungen und verkaufen sie an einzelne Investoren oder Unternehmen. Wenn Sie eine Immobilie von einem spanischen Bauträger kaufen möchten, müssen Sie zusätzliche Kosten für den Neubau bezahlen, z. B. Vorauszahlungen und Kautionen für den Kauf. Manchmal wird diese Gebühr auf den Verkaufspreis der Immobilie aufgeschlagen, damit der Bauträger die vor dem Verkauf an Sie gezahlten Gebühren wieder hereinholen kann. Dies ist nicht mit der Gewinnspanne des Bauträgers zu verwechseln, die getrennt bleiben sollte.

Gebühren für den Kauf einer Immobilie in Spanien

Die durchschnittlichen Immobilienprovisionen liegen zwischen 1% und 5%. Der Prozentsatz des Gesamtwerts des Hauses ist in der Regel niedriger für Immobilien, die nicht in großen Städten liegen, während er tendenziell höher ist, wenn Sie ein Haus in Madrid oder Barcelona kaufen.

Immobiliensuche über das Internet

Das Internet hat sich zu einer ausgezeichneten Quelle für die Suche nach Immobilienangeboten und Kontaktinformationen entwickelt. Darüber hinaus gibt es zahlreiche Immobilienportale in spanischer und englischer Sprache, die weitere Informationen zu jeder aufgeführten Immobilie liefern, darunter Fotos, den aktuellen Stand der Projekte und die Anzahl der Schlafzimmer und Bäder. Auf Portalen wie Idealista können Sie Kundenkommentare zu ihren Erfahrungen mit den aufgeführten Immobilienagenturen finden.

Einige Immobilienmakler bieten einen Service namens „virtuelle Touren“ an. Dabei handelt es sich um 360-Grad-Bilder der Immobilie, die es Ihnen ermöglichen, sich so zu fühlen, als wären Sie vor Ort oder sogar durch die Immobilie zu gehen, um alle Teile des Gebäudes zu sehen.

Beliebte Gegenden für den Kauf eines Hauses in Spanien

Die beliebtesten Gegenden für den Kauf eines Hauses in Spanien sind die Küstenregionen – Costa Blanca, Costa del Sol und Costa Brava – wegen ihres milden Klimas und der Strände. Sie sind auch deshalb so beliebt, weil sie in der Nähe von Städten wie Valencia, Alicante und Barcelona liegen.

Die Costa Blanca und die Costa del Sol liegen beide im Süden Spaniens. An der Costa del Sol herrscht ein trockenes Klima mit wenig Niederschlag, während an der Costa Blanca eine feuchtere Regenzeit von Oktober bis März herrscht.

Die Costa Brava hat ein milderes Klima als die anderen Küstenregionen und ist stärker durch Berge geschützt. Außerdem gibt es hier mehr Niederschläge und Nebel als an den beiden anderen Küsten.

Die Küste: Die Küste verfügt über viele Attraktionen wie internationale Flughäfen, große Städte in der Nähe und ein gutes Nachtleben, was ausländische Menschen anzieht, die dauerhaft nach Spanien ziehen möchten.

Ergreifen Sie die rechtlichen Schritte

Wenn Sie sich den Stress des Hauskaufs nicht selbst antun wollen, empfehlen wir Ihnen, einen Anwalt für spanische Immobilien zu beauftragen, der Ihnen bei den unten aufgeführten rechtlichen Schritten hilft.

Unterzeichnung des „contrato de Reserva“

Eine Kaufvertragsgebühr von 3.000 bis 6.000 Euro drückt Ihr Interesse am Kauf einer Immobilie aus und gibt Ihnen die Befugnis, die Immobilie innerhalb von 14 bis 21 Tagen aus dem Inserat zu nehmen.

Unterschreiben Sie den „contrato de Arras“

Dies ist ein privater Vertrag, der Sie verpflichtet, innerhalb von zehn Tagen eine Anzahlung von 10 % des Immobilienwertes zu leisten.

Erhalten Sie die Nota Simple

Ein Dokument, das vom Grundbuchamt ausgestellt wird und den Eigentümer der Immobilie identifiziert.

Bestätigung der Domain und der Kosten

Dieses Dokument garantiert die Echtheit und steuerliche Sicherheit der Immobilie und wird direkt von der Registrierstelle unterzeichnet. Darüber hinaus enthält es Angaben über Belastungen oder Schulden, Hypotheken, Embargos oder anhängige Gerichtsverfahren, die zum Zeitpunkt der Ausstellung auf der Immobilie lasten.

Eintragung in das Grundbuch

Mit diesem Vorgang geht das Eigentum an der Immobilie vom vorherigen Eigentümer auf Sie über.

Benachrichtigung an das Katasteramt

Eine Mitteilung des Grundbuchamtes über den Erwerb der Immobilie wird an das Katasteramt geschickt, eine Abteilung, die eine Karte der Immobilien mit ihren jeweiligen Werten erstellt. Für die Aktualisierung dieser Kartei wird eine Steuer erhoben.

Änderung des Namens auf Rechnungen von Versorgungsunternehmen

Sie müssen neue Rechnungen mit Ihrem Namen erhalten, da der frühere Eigentümer des Grundstücks, das für Versorgungsleistungen genutzt wird, in den Unterlagen enthalten ist.

Kopie der Eigentumsurkunde

Wenn Sie den Kauf offiziell machen, können Sie eine Escritura erhalten. Dieses Dokument ist der physische Beweis für die Immobilie.

Gemeinschaftseigentumsurkunde

Wer in Spanien eine Immobilie kauft, muss einen Beitrag an die spanische Gemeinde leisten, dessen Höhe sich nach der Anzahl der Quadratmeter richtet.

Der Prozess des Immobilienkaufs ist komplex. Unsere Immobilienanwälte können Ihnen bei dem gesamten Prozess helfen. Nehmen Sie noch heute Kontakt mit uns auf und lassen Sie sich ein kostenloses Angebot erstellen.

Grundstückssteuern und -kosten

Wenn Sie eine Immobilie in Spanien kaufen, fallen viele Steuern und Kosten an. Zu diesen Kosten gehören die Grunderwerbssteuer und die Notargebühren. Wenn Sie Ihre Immobilie vermieten möchten, spielen auch andere Kosten eine Rolle. Wir haben einen Beitrag über die Kosten, die mit dem Kauf einer Immobilie in Spanien verbunden sind, verfasst.

Notarkosten

Dies sind die Gebühren des Notars, der für die Beurkundung Ihrer Zusagen in Bezug auf das Eigentum zuständig ist. Diese Kosten können zwischen beiden Parteien geteilt werden oder von einer Partei allein getragen werden.

Maklergebühr

Der Makler ist eine Person, die mit dem spezifischen Ziel arbeitet, eine Immobilie für Sie zu finden. Der Käufer und der Verkäufer können jeweils ein Honorar an ihren eigenen Makler zahlen, oder die Makler können zusammenarbeiten und sich auf ein Honorar für den Käufer einigen.

Anwaltshonorar

Die Aufgabe des Anwalts ist es, dafür zu sorgen, dass alle rechtlichen Verfahren korrekt durchgeführt werden. Der Anwalt erstellt die (staatlichen) Formulare und Verträge, die für den Erwerb der Immobilie erforderlich sind. Er sorgt auch dafür, dass die Rechte beider Parteien in den Dokumenten festgehalten werden, dass alle Steuern vollständig bezahlt werden und dass Ihr Immobilienmakler oder eine andere beteiligte Partei nichts Illegales tut.

Grundstückskauf für den Bau einer neuen Immobilie in Spanien

Wenn Sie eine neue Immobilie bauen wollen, sind mehrere Schritte erforderlich.

Erstens muss das Grundstück erworben werden. Dies kann einige Zeit in Anspruch nehmen, da die Einholung von Baugenehmigungen noch länger dauert. Wenn Sie nicht die nötige Geduld haben, um diesen Prozess zu durchlaufen, hat SpainDesk Spezialisten, die Ihnen beim Grundstückskauf und der Einholung der entsprechenden Baugenehmigungen helfen können.

Zweitens müssen Sie einen geeigneten Standort für Ihre Immobilie auswählen. Sie müssen genau wissen, wie groß die Fläche Ihres Grundstücks ist, wie Sie es ausrichten wollen, ob Sie einen Garten haben wollen oder andere Spezifikationen berücksichtigen.

Drittens müssen Sie den Bauplan vor Baubeginn vom Rathaus (Ayuntamiento) genehmigen lassen. Dieser Schritt kann bis zu 6 Monate oder länger dauern, da es wichtig ist, dass der Bau mit der lokalen Architektur der Gegend übereinstimmt.

Sobald alle Anforderungen erfüllt sind, können Sie mit dem Bau beginnen. Dies kann mehrere Monate dauern, je nach Größe des Gebäudes und, was noch wichtiger ist, je nachdem, wo Sie in Spanien wohnen.

Da dieser Prozess einige Zeit in Anspruch nehmen kann, verfügt SpainDesk über Experten, die den Kauf von Grundstücken und die Erteilung von Baugenehmigungen beschleunigen können. Kontaktieren Sie uns noch heute, und unsere Anwälte werden Ihnen bei Ihrem Fall helfen.

Steuern für den Kauf eines Hauses in Spanien

Die Höhe der Grundstückssteuer in Spanien, die von der spanischen Regierung erhoben wird, hängt davon ab, ob Sie eine neue Immobilie oder eine Immobilie zum Wiederverkauf erwerben. Der Begriff „neu“ bezieht sich auf eine Immobilie, die noch nie zuvor verkauft wurde. In diesem Fall wird sie normalerweise direkt vom Bauträger gekauft. Der Begriff „Wiederverkauf“ wird für Immobilien verwendet, die bereits verkauft wurden.

Neue Grundsteuer

Neue Grundstückseigentümer müssen die folgenden zwei Grundsteuern zahlen:

- Mehrwertsteuer (IVA): 10% des Kaufpreises.

- Stempelsteuer: 1,5% des Kaufpreises. Die Stempelsteuer wird an das spanische Grundbuchamt gezahlt. Es handelt sich um eine Art Grundbucheintragungsgebühr. Die Stempelsteuer muss für jeden neuen Immobilienkauf gezahlt werden und ist eine der Kosten, die Sie in Ihr Budget einplanen müssen, wenn Sie ein Haus in Spanien kaufen.

Wiederverkauf von Immobilien

Es gibt nur eine einzige Steuer für den Wiederverkauf von Immobilien. Das ist die Grunderwerbssteuer (Impuesto de Transmisiones Patrimoniales/ITP auf Spanisch). Der Betrag, den Sie zahlen, hängt vom Preis des Hauses ab. Er ist niedriger, wenn es billiger ist, und höher, wenn es teurer ist. Die Grunderwerbssteuer hängt von dem Ort ab, an dem Sie die Immobilie kaufen. Sie kann etwa 8-14 % betragen.

Unterschiedliche Arten von Grundstücken, die Sie in Spanien kaufen können

In Spanien gibt es eine Fülle unterschiedlicher Landschaften, Klimazonen und Aussichten, so dass Sie leicht die Art von Immobilie oder Grundstück finden können, die Ihren Bedürfnissen entspricht. Hier sind einige der häufigsten Grundstücksarten in Spanien:

Bergland

Extrem steile oder unregelmäßige Grundstücke, die schwer zugänglich sind. Man kann in den Bergen Gebiete finden, die zum Bauen genutzt wurden, aber das ist eher selten.

Generell gibt es nicht viele Möglichkeiten, Grundstücke mit Meerblick zu kaufen, da diese Art von Immobilien sehr begehrt und daher sehr teuer ist.

Grundstücke am Rande von Großstädten

Diese sind in der Regel erschwinglicher als die zentralen Gebiete, aber es ist mehr Bauaufwand nötig, um sie bebaubar zu machen. Der Bauprozess dauert auch deshalb länger, weil die örtliche Gesetzgebung strengere Vorschriften für den Bau vorschreibt.

Was den Kauf von Grundstücken betrifft, so sollten Sie vor allem bedenken, dass es sich um eine Investition und nicht nur um einen Kauf handelt. Sie müssen sich sicher sein, was Sie kaufen, aber es gibt viele Möglichkeiten für jedes Budget.

Unterschiedliche Arten von Häusern, die man in Spanien kaufen kann

Es gibt auch verschiedene Arten von Grundstücken, die man in stadtnahen Gebieten kaufen kann, je nachdem, wie groß das Haus sein soll und wo man es haben möchte. Die folgenden sind einige der beliebtesten:

Apartments

In den meisten Fällen handelt es sich dabei um eine exklusive Wohnanlage, in der Sie sowohl Immobilien zum Kauf als auch zur Miete finden können. Es gibt viele verschiedene Arten von Wohnungen, und je nach Lage sind sie mehr oder weniger teuer. Einige von ihnen können im Vergleich zu anderen Ländern wirklich als Schnäppchen angesehen werden.

Dies ist eine Immobilie, die nur für eine Familie bestimmt ist und aus mindestens 2 Zimmern sowie weiteren Nebenleistungen wie Badezimmern usw. besteht. Man findet sie auf dem Lande, aber sie sind selten.

Stadthäuser

Es handelt sich um ein städtisches Gebäude mit zwei oder mehr Stockwerken, das mindestens eine gemeinsame Wand mit einer anderen Immobilie hat, in der Regel im Innenhof oder im Garten. Es handelt sich um eigenständige Gebäude, die jedoch eine Reihe von Vorteilen haben. Da sie weniger Grundstücke benötigen, sind die Preise in der Regel erschwinglicher, und die Chance auf eine Dachterrasse oder einen Balkon ist größer.

Villen

Die traditionelle spanische Villa ist das, was einem in den Sinn kommt, wenn man das Wort „spanisches Traumhaus“ hört. In der Regel handelt es sich um freistehende Häuser mit viel Platz und Gärten. Es gibt auch einige Villen in Großstädten wie Madrid, Barcelona oder Valencia (die allerdings meist sehr teuer sind), aber die meisten Villen befinden sich an der Küste, wo sie hauptsächlich als Ferienhäuser genutzt werden.

Schlösser und Herrenhäuser

Sie sind die exklusivsten Immobilien in Spanien und befinden sich meist in ländlichen Gegenden mit herrlichen Aussichten. Auch wenn man manchmal verfallene Schlösser kaufen kann, sind nur sehr wenige in einem Zustand, der es erlaubt, dort zu wohnen.

Die teuersten Orte, um ein Haus in Spanien zu kaufen?

Immobilien in Spanien können sehr exklusiv und teuer sein. Das gilt nicht nur für Häuser, sondern auch für Grundstücke, auf denen man bauen kann. Es gibt jedoch einige Städte, in denen die Immobilienpreise besonders hoch sind.

Formentera

Formentera ist so klein, dass sich die Immobilienpreise auf der Insel selbst widerspiegeln. Wenn Sie ein größeres Haus mit einem atemberaubenden Meerblick suchen, ist dies definitiv der richtige Ort, um zu suchen.

Deià

Es ist eine sehr malerische Bergregion. Die Häuser dort sind auf den Hügeln gebaut und haben einen schönen Blick auf die Berge.

Sant Joan de Labritja

Sant Joan de Labritja liegt auf Mallorca, was einer der Gründe für seine Beliebtheit ist. Die Landschaft ist dem Rest der Insel sehr ähnlich, aber sie ist etwas exklusiver.

Die Stadt Ibiza

Dies ist der exklusivste Ort auf Ibiza. Hier gibt es atemberaubende Häuser, einige davon sogar mit Privatstrand, Golfplätzen, Pools und spektakulärem Strandblick. Sie gilt bei vielen als Partyinsel und ist daher auch ein beliebtes Urlaubsziel.

Die Hauptstadt von Gipuzkoa

Die Häuser dort sind sehr modern und verfügen über große Außenbereiche. Die Stadt Bizkaia ist ein großartiger Ort zum Leben, wenn man ein aufregendes soziales Leben und ein pulsierendes Stadtleben haben möchte.

San Sebastian

Wenn Sie in einer großen Stadt mit Bergen und dem Meer in der Nähe leben wollen, ist dies ein großartiger Ort für Sie. Hier gibt es ein tolles Nachtleben, gute Restaurants und eine große multikulturelle Vielfalt.

Baqueira in Lleida

Dies ist ein großartiger Ort für alle, die Wintersport und Natur lieben. Er liegt in den Pyrenäen und hat Skigebiete in der Nähe.

Häufig gestellte Fragen:

Was sind die häufigsten Fallstricke beim Kauf einer spanischen Immobilie?

Sie müssen darauf achten, dass Sie nicht auf einige häufige Fallen beim Kauf von Immobilien in Spanien hereinfallen.

- Alle versteckten Kosten verstehen

- Eine illegale Hypothek aufnehmen

- Eine Immobilie kaufen, die falsch renoviert wurde

- Ihren Vertrag nicht genau lesen

- schlechtes Timing

- Mangelnde Recherche in der Gegend

- Nicht den richtigen Immobilienmakler haben

Sollten Sie eine spanische Immobilie kaufen oder mieten?

Auf diese Frage gibt es keine richtige Antwort. Es kommt auf Ihre persönlichen Umstände und Ihre finanzielle Situation an. Wenn Sie sich in Spanien niederlassen wollen und vorhaben, für längere Zeit im Land zu leben, ist der Kauf vielleicht die beste Option. Wenn Sie nur für ein paar Monate zu Besuch sind und nicht vorhaben, wiederzukommen, dann ist Mieten die beste Wahl.

Was ist die NIE-Nummer?

Die NIE-Nummer ist die Identifikationsnummer von Ausländern, die nicht in Spanien ansässig sind. Die Nummer wird benötigt, um ein Bankkonto zu eröffnen, einen Personalausweis oder Reisepass zu beantragen, Ihre Kinder in der Schule anzumelden usw. Je nachdem, ob Sie in Andalusien, Katalonien, Madrid oder einer anderen Region leben, ist das Verfahren zur Erlangung der Nummer unterschiedlich.

Kann ich ein spanisches Visum bekommen, wenn ich eine spanische Immobilie kaufe?

Sie können ein Spanisches Goldenes Visum erhalten, wenn Sie eine spanische Immobilie im Wert von mehr als 500.000 Euro kaufen. Das Goldene Visum ist eine Aufenthaltsgenehmigung, die es Ihnen erlaubt, in Spanien zu leben und zu arbeiten. Mit diesem Visum können Sie auch innerhalb der Schengen-Zone der EU-Länder frei reisen.

Wann sollte ich meine Besichtigungsreise antreten?

Das ist natürlich eine persönliche Entscheidung und hängt von Ihren individuellen Umständen ab. Wenn Sie in der Gegend Ihres Hauses in Spanien oder in der Nähe wohnen, ist eine Besichtigung zu jeder Zeit sinnvoll. Wenn nicht, empfehlen wir Ihnen, während der Hochsaison in die Stadt Ihrer Wahl zu fahren. Auf diese Weise bekommen Sie ein Gefühl dafür, wie es in der Hochsaison aussieht und können sich ein Bild davon machen, wie es ist, dort zu leben. Wenn Sie in der Nebensaison hinfahren, kann es sein, dass die Stadt wie ausgestorben und nicht so aufregend ist, was Ihre Entscheidung, ein Haus in Spanien zu kaufen, beeinflussen könnte.

Wie lange sollte meine Besichtigungsreise dauern?

Wir empfehlen 5-7 Tage, um ein Gefühl für den Ort zu bekommen. Natürlich hängt es davon ab, wie viel Sie reisen möchten, aber diese Zeit sollte mindestens ausreichen, um die Gegend zu besichtigen, sich ein Bild vom Leben dort zu machen und zu entscheiden, ob Sie eine spanische Immobilie kaufen möchten oder nicht.

Brauche ich einen Immobiliengutachter für eine Besichtigung?

Im Allgemeinen ist es nicht notwendig, einen Gutachter für eine Besichtigung oder eine Inspektion zu beauftragen. Wenn die Immobilie jedoch skizzenhaft, seltsam oder baufällig aussieht, könnte es sich lohnen, dafür zu bezahlen. Vor allem aber, wenn Sie sich mit dem Haus nicht ganz wohl fühlen und sich über seinen Zustand nicht sicher sind, ist die Beauftragung eines Sachverständigen sehr sinnvoll.

Wo beginne ich meine Immobiliensuche?

Es gibt viele verschiedene Websites, auf denen Sie nach spanischen Immobilien suchen können, aber am einfachsten und schnellsten geht es mit der Hilfe eines Immobilienmaklers. Er kann Ihnen die am besten geeigneten Häuser in Ihrer Preisklasse zeigen und dafür sorgen, dass Sie keine Zeit mit der Besichtigung von Immobilien verschwenden, die sich nicht zum Kauf lohnen.

Kann ich eine Immobilie von meinem Heimatland aus kaufen?

Ja, das können Sie! Sie können über SpainDesk mit der Vollmacht kaufen. Mit dieser können wir den Immobilienkauf in Spanien für Sie abwickeln. Allerdings müssen Sie einen Notar in Ihrem Heimatland aufsuchen. Setzen Sie sich mit uns in Verbindung, und wir werden Ihnen diesen Kaufprozess erklären.

Wann ist der beste Zeitpunkt für den Kauf einer spanischen Immobilie?

Der Immobilienmarkt in Spanien befindet sich derzeit im Aufschwung. Das bedeutet, wenn Sie den Kauf einer Immobilie in Spanien planen, kaufen Sie in einem Verkäufermarkt. Wenn Sie es nicht eilig haben, könnte es sich lohnen zu warten, bis sich der Markt etwas beruhigt hat. Wenn Sie jedoch jetzt kaufen wollen, besteht ein großes Potenzial für langfristiges Wachstum sowohl beim Kapital als auch bei den Mieteinnahmen.

Abgesehen davon können die Preise auch je nach Gegend und Art des Hauses, das Sie kaufen möchten, variieren. Man könnte sagen, dass einige Orte immer beliebt sein werden, wie die Costa del Sol (z. B. Málaga, Marbella, Fuengirola usw.), die Costa Blanca (z. B. Alicante, Torreviaja usw.), die Costa Brava (z. B. Palamos, Tossa de Mar, Blanes usw.), die Balearen (Mallorca, Ibiza usw.) und die Kanarischen Inseln (z. B. Teneriffa, Gran Canaria usw.).

Kann ich eine spanische Hypothek bekommen?

Es ist möglich, eine spanische Hypothek zu erhalten, aber die Anforderungen sind in der Regel streng und Sie müssen einen bestimmten Betrag an Ersparnissen haben. Denken Sie daran, dass es in Spanien auch 100%ige Hypotheken gibt, d.h. Sie können ein Haus kaufen, ohne eine Anzahlung zu leisten. Das Problem bei spanischen Hypotheken ist jedoch, dass sie sich von Bank zu Bank stark unterscheiden, so dass es sich lohnen könnte, sich umzusehen, um das beste Angebot für Sie zu finden.

Brauche ich ein spanisches Bankkonto, um eine Immobilie in Spanien zu kaufen?

Nein, Sie brauchen kein spanisches Bankkonto, um eine Immobilie zu kaufen, aber es kann Ihnen das Leben leichter machen. Auf diese Weise können Sie alle Ihre spanischen Konten an einem Ort verwalten.

Ein Wort von SpainDesk

Der Kauf einer Immobilie ist ein kompliziertes Unterfangen. Es ist daher empfehlenswert, Immobilienexperten hinzuzuziehen. Wir können Ihnen mit einem Vollmachtsvertrag bei allem helfen. Auf diese Weise sind Sie während des Kaufs durch unsere Anwälte umfassend geschützt. Wir können Ihnen diesen Service anbieten und den Erwerb Ihrer Immobilie in Spanien einfach und sicher gestalten. Nehmen Sie Kontakt mit uns auf, um weitere Informationen und ein kostenloses Angebot zu erhalten.

Holen Sie sich die Hilfe eines Anwalts für Immobilienrecht in Spanien

Haftungsausschluss: Die Informationen auf dieser Seite können unvollständig oder veraltet sein. Die aufgeführten Informationen dürfen unter keinen Umständen als professionelle Rechtsberatung angesehen werden. Wir empfehlen dringend, einen Rechtsexperten zu Rate zu ziehen, wenn Sie nicht über umfassende Kenntnisse oder Erfahrungen im Umgang mit den in diesen Artikeln beschriebenen Verfahren verfügen.